全国

粤港澳大湾区

北京

上海

广州

成都

武汉

B2B模式并不新鲜,早期的慧聪网、阿里巴巴都是以信息撮合的方式来进行B2B交易。不管是投资人还是企业家,都将那个时代称之为B2B 1.0时代,创业者们围绕B2B方向做信息类的行业模式,帮助大家提升行业的信息传输效率。但是单纯做信息披露的阿里巴巴和慧聪网并不介入交易环节,所以不能很好的更新动态价格,导致最终的成交价和显示的价格存在较大差异。

而对于大宗商品来说,这类商品的成交价格都是需要时时更新的,价格波动幅度大,一时一价,带来了不小的决策风险,也决定了交易本身对时间和效率要求极高。但因受地域差等因素制约,个别大宗商品采购过程较长,这对于抗风险能力差的企业来说无疑是致命的。其次则是信息匹配度低。大宗商品行业的价格往往附带隐含条件,比如付款方式,交货地点,交货期,对方资质,货物质量差异,这些因素都会影响最终定价。比如,此前铜铝交易多基于熟人圈,很容易出现买单无人接,卖单无人要的问题,供需信息匹配效率较低。

大宗商品行业专家吴泉就表示:“过去中国B2B市场模式一直处于行业黄页的“坐销”当中,下游商家需要花费大量的成本进行筛选、洽谈到最终的达成交易。这种坐销模式的滞后必将被市场淘汰,撮合交易的新型电商“行销”模式将会取而代之。”

基于此,大宗商品企业可通过搭建撮合交易平台,运用信息撮合模式和交易撮合模式并存的方式,消除中间的屏障,保证信息完全对称和差价最小化,更深的介入大宗商品的交易,提升买卖双方的匹配效率。

撮合交易平台的切入点

B2B 撮合交易平台的本质,其实就是重构 B2B 交易的链接方式。所以在重构链接的过程中,只有选择弱关系(在时间,空间,规模,品类等维度上相对离散或频繁变动的关系链可以被称为弱关系)作为切入点,才能快速见到成效,这本质上是一个顺势而为的逻辑。

目前市场的现状和发展趋势,也非常明确的验证了这种逻辑。例如找钢网,实际上是从分散的钢铁消费商户的需求点切入的,相对于钢厂和一级代理商之间的强关系,散客和线下钢材批发商之间的链接,在规模,时间和区域这三个维度下是弱关系;例如科通芯城,从分散的电子元器件品类入手,选择的是品类和规模这两个维度上的弱关系。类比在 2C 类模式中,滴滴快滴所切入的打车场景中,交易关系具有时间,地点和规模这三种弱属性。理解了这一点,也就能明白为什么这种模式只有在移动互联时代才会出现,因为技术基础设施的完善已经使得平台具备了全时空整合能力。换句话说,也就是碎片化的供需才会成为入口。

撮合交易平台的具体架构设计

在知道平台的具体切入点后,大宗商品企业便可着手建设适合自己企业发展的撮合交易平台。先说业务架构设计,一个大宗商品交易平台一般包含门户网站、会员端交易系统(PC网页版+手机版)和运营平台三个子系统及撮合模块。

门户网站主要是品牌展示的简单内容,核心内容是实时行情的展示,对性能要求不高,所以不涉及太多的技术。

会员端一般包括网页版和手机版,根据不同的需求可以选其一,核心模块主要是登录注册、行情查看、交易下单、账户管理、充提币等功能、交易品种可以配置删减,根据交易所所在地的法律规定进行配置,一般情况下包括币币交易、法币交易、衍生交易、持仓管理、推荐管理等。

运营平台供交易平台日常运营使用,一般包括产品管理、交易管理、资产管理、委托管理、用户管理、成交管理、入提币管理、公告管理、权限管理、佣金设置、系统设置等模块,外加一些基础性的用户、权限、数据字典功能以及辅助运营的报表分析系统。

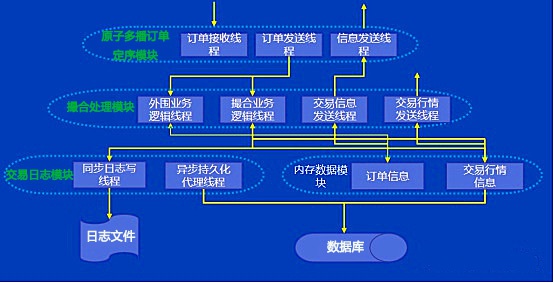

最后是撮合模块,大宗商品企业的撮合和回报流程可选用netty websocket进行推送,分布式异步无阻塞处理,内存撮合,写操作采用交易日志同步写,数据库持久化采用异步线程操作的方式,总体性能良好,吞吐量可以达到每秒2W笔左右,单笔延迟100ms左右,具体撮合流程如下:

借助供应链金融系统汇聚势能

任何撮合入口背后都隐藏着一个大大的平台梦。而所谓平台,实际上是关系链的汇聚点。发生关系才能启动,而这个起点,毫无疑问是需要从流动性最强,营运模式最轻的信息流整合开始的。

需要注意的是,这里所说的信息流是指交易信息流,和信息推广平台时代所提供的推广信息不是一个含义。以信息流整合作为基础,资金流的整合才是真正的势能起点,因为对于 B2B 领域来说,钱是由谁来支付,是所有交易主体最为关注和看重的。但从信息流的汇聚过渡到资金流的汇聚,需要解决最关键问题就是平台的行业公信力的问题,在目前所有的 B2B 交易场景中,由于涉及到财税制度的问题,并没有出现任何大一统的支付渠道,因此,平台自身需要形成很好的行业公信力,才能成为资金流势能汇聚的基础。

对此,大宗商品企业可通过建立供应链金融系统,把信息流、交易流及物流联合在一起,满足各方的资金、金融需求及企业多样化的支付方式,提供灵活专业的资金结算,支持大额网关支付、退款、安全保障、差错处理等服务。

系统从客户门槛准入、第三方征信服务,对接、评级、授信、审批、放贷、还款、逾期处理等完备大宗商品风险管控机制,实时更新欺诈信息库,定期对存量用户检测,及时发现跨平台逾期、多头借贷、用户异动等风险,方便企业更好地去判断和决策,做到搭建线上线下风控模块,从融资资格、融资额度、材料审核、项目审批等多个环节进行科学的管理。

通过上述做法,大宗商品撮合交易平台就可用很小的资金量实现快速拓展市场,由于自身不碰货,不涉及到线下的商品管理,从理论上讲可以无限长尾拓展商品。并可满足百万级用户在线的需求,资金管理更加安全,系统运行更加稳定。

部署撮合交易平台的市场优势

第一,促使市场基础设施更加完善。从询价交易到撮合交易实现了“线下”到“线上”的转变,程序化和标准化程度提升。询价交易存在挂价不给价、询价难成交等问题,而撮合交易“带量报价”、报价即可成交,显著提升了成交效率。

第二,撮合交易有助于改善外汇市场流动性、提高成交量。数据显示,撮合交易买卖报价点差约4至5pips,而询价点差差不多在10pips,自动撮合交易在流动性上无疑更具优势。更高效的交易模式、更市场化的价格形成机制、更良好的流动性会在中长期为大宗商品市场带来更多成交量。

第三,撮合交易有助银行拓展大额客盘结售汇业务。带量报价下,大额交易成本更易估算,且多边交易机制也解决了大额订单难以匹配的问题,银行接手大额客盘结售汇业务时障碍减轻。换个角度讲,撮合交易也为大宗商品企业培育避险经验提供了更好的条件,意在提高外汇避险覆盖率,伴随着汇率波动常态化、汇率弹性提升,最终无风险地过渡到自由浮动汇率。

小结

提供产业链里本来不存在的价值或者替代效率低的部分是大宗商品企业能否在行业里立足的根本。所以,企业建立撮合交易平台的种种举措本质上就是要解决信息不透明的问题,推动买卖双方的匹配及合作,全面提升大宗商品交易市场的整体运营效率和企业的综合竞争力。